Организация расчетных отношений в международном экономическом обороте

Белорусский Государственный Университет Транспорта

факультет безотрывного обучения

кафедра «Бухгалтерский учет, анализ и аудит»

Контрольная работа

Тема

Организация расчетных отношений в международном экономическом обороте

Выполнил

Коновальчук О.С.

Гомель,2007

Содержание

Введение

1. Валютно-финансовые условия внешнеторговых контрактов

2. Сущность и виды международных расчетов

3. Характеристика основных форм международных расчетов

Заключение

Список литературы

Введение

Расчеты по международным контрактам являются наиболее сложными и требующими высокой квалификации банковских работников. От выбора форм и условий расчетов зависят скорость и гарантия получения платежа, сумма расходов, связанных с проведением операций через банки. Поэтому внешнеторговые партнеры в процессе переговоров согласовывают детали условий платежа и затем закрепляют их в контракте. Тема данной контрольной работы «Организация расчетных отношений в международном экономическом обороте» является весьма актуальной в наше время. В настоящее время эти расчеты занимают не последнее место среди расчетов, т. к. существует достаточно много ситуаций, при которых необходимо перечислить определенную сумму за пределы своей страны (сотрудничество фирм, совместные организации и многое другое). Перед работой поставлены цель подробно изучить основные формы международных расчетов, дать им характеристику, обратить внимание на их преимущества и достоинства, а также недостатки. При написании работы затронем такую литературу как, учебник «Деньги, кредит, банки» Г.Н. Бычковой, очень хорошо рассмотрена характеристика форм международных расчетов в учебнике С.В. Соколова «Финансы, деньги, кредит». В основу научной теории денег по утверждениям Аристотеля, были положены небезуспешные попытки анализа денег в их взаимосвязи с такими экономическими категориями, как « товар», «капитал». Деньги являются единственным товаром, эквивалентом, особым товаром, в котором выражается стоимость всех других товаров и при посредстве которого непрерывно совершается обмен продуктами труда между товаропроизводителями. Характерно, что разные теории описывают деньги с различных сторон. Так, металлическая теория отождествляет деньги с благородными металлами и приписывает им свойство быть деньгами от природы. Номиналистическая теория сводит деньги к условным знакам, а количественная рассматривает деньги с точки зрения их меновых пропорций при обмене на товары и услуги. Государственная теория денег приписывает их создание государству. [7, с. 11] В теории кредита нельзя считаться с тем, что стремление придать деньгам большую роль общественной цели вовсе не аномалия, оно объективно подготовлено структурой движения товара, выраженной формулой

Д – Т – Д'/.

Эта формула выражает отношения между предприятиями, которые приобретают сырье и другие средства производства, а продают готовый продукт, выручая сумму денег, чтобы выплатить заработную плату и получить прибыль, закупить предметы труда и оборудование для продолжения процесса производства. Но это продолжение последует после того, как сумма выручки поступит на расчетный счет предприятия. Этим поступлением завершается кругооборот запущенной предприятием в процесс производства суммы денег. [7, с. 119] В исследовании сущности кредита четко отслеживаются натуралистическая и капиталотворческая теории.

1. Валютно-финансовые условия внешнеторговых контактов

Валютная система представляет собой совокупность двух основных элементов – валютного механизма и валютных отношений. Под валютным механизмом понимаются правовые нормы и институты, представляющие их на национальном и международном уровнях. Валютные отношения включают повседневные связи, в которые вступают юридические и физические лица, банки на валютных и денежных рынках с целью осуществления международных расчетов, кредитных и валютных операций.

Различают национальную, региональную и мировую валютные системы. Международные валютные отношения возникают между странами в процессе обмена деятельности и представляют собой совокупность общественных отношений, складывающихся между странами в процессе совершения международных валютных, расчетных и кредитно-финансовых операций. С развитием внешнеэкономических связей сформировалась и мировая валютная система как форма организации валютных отношений, регулируемых национальным валютным законодательством и межгосударственными отношениями. Особенностями мировой валютной системы и принципы ее построения находятся в тесной взаимосвязи от структуры мирового хозяйства. Очевидно, что с изменением его структуры эволюционировала и мировая валютная система, а, следовательно, видоизменялись и совершенствовались ее основные элементы:

функциональные формы мировых денег;

условия конвертируемости валют;

режимы валютных паритетов и валютных курсов;

уровень валютного регулирования и степень валютных ограничений;

унификация формы международных расчетов. [5, с.241]

Необходимо ответить, что развитие мировой валютной системы повторяет – с разрывом в несколько десятилетий – основные этапы развития национальных денежных систем большинства развитых стран мира. Так, во внутренней экономике денежные системы прошли эволюцию от золотомонетного стандарта к золотослитковому и золотодевизному, а от него – к бумажно-кредитному обращению. На мировом уровне подобная ситуация наблюдалась несколько позднее и в специфических формах. Так, пройдя три этапа мировая валютная система перешла на четвертый этап, называемый Ямайской системой. Она была оформлена соглашением стран-членов Международным валютным фондом (МВФ) в январе 1976 г. в г. Кингстоне на Ямайке, в котором формировались основные принципы новой валютно-финансовой системы, закрепленные в апреле 1978 г. во второй поправке к статьям Соглашения МВФ. Эти принципы, которые действуют и сегодня, заключаются в следующем:

с отменой официальной цены золота была узаконена демонетизация золота, но, тем не менее, благодаря реальной ценности золота, за ним сохранялась роль чрезвычайных мировых денег и резервных активов;

золотодевизный стандарт был заменен стандартом СДР, который формально объявлен основой валютных паритетов, но на практике так и не стал эталоном стоимости, главным платежным и резервным средством;

вместо фиксированного валютного курса страны официально с 1973 г. перешли к режиму плавающих валютных курсов, но при этом получили возможность выбора фиксированного или плавающего валютного курса;

МВФ получил полномочия по жесткому надзору за развитием валютных курсов и соглашениями об их установлении.

Проблемы Ямайской валютной системы очень быстро проявились в несовершенстве плавающих валютных курсов. Более того, возникшие проблемы усугубили финансовые и валютные кризисы 90-х годов. Необходимость координации действий стран для преодоления кризисных явлений заставила мировое экономическое сообщество по-новому оценить роль МВФ и Международный банк реконструкции и развития (МБРР) в согласовании политики разных стран в области валютных отношений. Встал вопрос и об Эффективности регулирующей деятельности международных валютно-финансовых институтов, которые в условиях кризисных явлений в мировой системе значительно снизилась, что заставило правительства ряда стран, находящихся в полосе потрясений заняться реконструированием всей системы валютного регулирования. [4, с.193] В ходе экономической интеграции, осуществляющейся в Западной Европе, ряд западноевропейских стран в марте 1979 г. объявил о создании региональной валютной системы – Европейской валютной системы (ЕВС), предусматривающей скоординированное плавание курсов национальных валют по отношению к доллару с целью их общей стабилизации. Однако основной чертой Европейской валютной системы являлся механизм ЭКЮ специальной европейской расчетной единицы, основанной на «корзине» из 10 валют стран Западной Европы во главе с немецкой маркой. Квота национальных валют – компонентов ЭКЮ – определяется экономическим потенциалом стран и подлежит пересмотру каждые пять лет. При пересмотре «корзины» все активы и пассивы переоцениваются по новому курсу. Последний пересмотр зафиксировал структуру ЭКЮ в следующем виде:

немецкая марка - 31,1 %;

французский франк - 19,0 %;

фунт стерлингов - 13,0 %;

итальянская лира - 12,0 %;

голландский гульден - 9,4 %;

бельгийский франк - 7,6 %;

испанская песета - 5,3 %;

прочие - 5,45 %

В отличие от Ямайской валютной системы, юридически закрепившей демонетизацию золота, ЕВС использует золото в качестве частичного обеспечения ЭКЮ, объединив 20 % официальных золотодолларовых резервов стран – членов союза.

Следующей стадией развития валютной интеграции европейских стран явилось создание экономического и валютного союза, который предусматривал:

единую денежную политику стран–членов союза;

создание единого банка союза;

введение единой валюты союза.

Переход был осуществлен в три этапа.

На первом этапе (начался в январе 1990 г.) были отменены все валютные ограничения по движению капиталов внутри союза, темпы инфляции и сокращены дефициты бюджетов стран – членов союза. Н втором этапе (начался в январе 1994 г.) был создан Европейский валютный институт (во Франкфурте-на-Майне) и проведена подготовка создания единой европейской валюты (евро). На третьем этапе (начался в январе 1997 г.) был достигнут необходимый уровень конвергенции в соответствии с заданными параметрами, введена единая валюта и создан Европейский валютный институт – организация, ответственная за осуществление координации валютной политики между странами – членами ЕС, подготовку Европейского центрального банка и разработку единой валютной политики. С 1 января 1999 г. союз вступил на новую степень развития региональной валютной системы, когда безналичные расчеты между странами – членами союза стали осуществляться на основе европейской валюты – евро. Котировка курса евро к доллару и к валютам стран, не вошедшим в союз, осуществляет Европейский центральный банк. С 1 января 2002 г. евро введено в обращение для осуществления наличных расчетов. [5, с.247] На международных валюты рынках за базу для установления официального курса евро к национальным валютам стран СНГ принимался курс евро к доллару США. Официальные курсы национальных валют стран-участниц ЕВС к национальным валютам стран СНГ устанавливается центральными банками последних на основе официального курса евро к национальным валютам стран СНГ путем перерасчета по курсам конверсий в евро, зафиксированным 31 декабря 1998 г. На первом этапе расчеты иностранных субъектов хозяйствования с контрагентами из стран ЕВС могли осуществляться с использованием имеющихся корреспондентских счетов своих банков и счетов их клиентов в замещаемых евро национальных валютах. В течении первого периода субъекты хозяйствования стран СНГ должны были открыть счета в евро. [3. c.492]

2. Сущность и виды международных расчетов

Международные расчеты представляют собой систему организации и регулирования платежей по денежным требованиям и обязательствам, возникающим при осуществлении внешнеэкономической деятельности между государствами, юридическими и физическими лицами, находящимися на территории разных стран. Основными посредниками в международных расчетах являются банки, обеспечивающие межгосударственное движение денежных клиентов-посредниов внешнеэкономической деятельности. Подавляющая часть международных платежей производится в порядке безналичных расчетов. Система международных расчетных операций использует так называемые корреспондентские связи с банками в других странах – наиболее распространенную форму операций, осуществляющих коммерческими банками. Корреспондентские связи банков обычно основываются на взаимном открытии банками специальных счетов, на которых хранятся определенные суммы денег. Размер этих средств зависит от масштаба межбанковских операций. За осуществление корреспондентских услуг банками обычно взимается комиссия. Корреспондентские отношения устанавливаются, как правило, с банками тех стран, с которыми страна имеет дипломатические отношения. Они оформляются заключением межбанковского корреспондентского соглашения в форме двустороннего договора или обмена письмами. Поэтому корреспондентские отношения представляют собой договорные отношения между банками с целью осуществления платежей и расчетов по поручению друг друга, для осуществления которых отечественный банк открывает в иностранных банках и у себя корреспондентские счета ностро и лоро. Счета ностро открываются на имя своих банков-корреспондентов в иностранных банках. Это делается для предоставления услуг клиентам при осуществлении платежного оборота через имеющийся счет, что является основой сотрудничества между банками. Счета лоро открываются для иностранных банков-корреспондентов в отечественных банках. Такая форма международных банковских связей весьма удобна и целесообразна, когда банки осуществляют с фирмами, банками или лицами другой страны лиши отдельные, разрозненные операции (хотя они могут быть весьма многочисленными). В этих случаях банки-корреспонденты выполняют отдельные поручения, даваемые ими друг другу, обычно на взаимной основе. Наиболее распространенными поручениями такого рода являются поручения по внешнеторговым сделкам (акцепт тратт, выплаты с аккредитивов и т. п.), снабжение кредитной информацией (о состоянии дел клиентов и т. п.). Банки осуществляют связь друг с другом в основном по почте или телеграфу. В ряде случаев корреспондентские связи перерастают в сотрудничество на более солидной финансовой основе (на базе участия, в том числе взаимного, в капитале, на кредитных связях устойчивого характера и т. п.). В последние годы в связи с усложнением международных банковских операций и развитием других форм «выхода» банков на внешний рынок значение корреспондентских связей только уменьшилось. Тем не менее, ведущие банки продолжают не только сохранять, но и развивать сеть своих корреспондентов по всему миру. Международные расчетные операции осуществляются путем проведения их через счета в банках или другими словами посредством безналичных переводов. В международных экономических отношениях используются следующие платежи:

авансовые, осуществляемые с помощью банковского перевода;

при поставке товара на основании представленных документов и осуществляемые преимущественно с помощью аккредитива или инкассо;

по поступлении товара, осуществляемые с помощью перевода;

по наступлении срока платежа, когда используется перевод. [1, с.493]

3. Характеристика основных форм международных расчетов

Под формой расчетов во внешней торговле понимают сложившиеся в международной коммерческой и банковской практике способы оформления, передачи и оплаты товарораспорядительных платежных документов. Основными формами расчетов являются документальный аккредитив, инкассо с предварительным акцептом и банковский перевод. Международные расчеты при этом производят только через банки, имеющие между собой корреспондентские отношения. При выборе форм расчетов учитывают вид товара, являющегося объектом внешнеторговой сделки (машины и оборудование, продовольствие, древесина, зерно и т. п.), наличие кредитного соглашения, платежеспособность и репутация контрагентов по внешнеэкономическим сделкам, определяющие характер компромисса между ними. Выбор конкретной формы расчетов определяется по соглашению сторон и фиксируется во внешнеторговом контакте. Применяемые формы международных расчетов отличаются по доле участия коммерческих банков в их проведении:

доля участия банков при банковском переводе (выполнение платежного поручения клиента) является минимальной;

более значительная доля присутствует при исполнении инкассового поручения (контроль за передачей, пересылкой товарораспределительных документов и выдачей их плательщику в соответствии с инструкциями доверителя);

максимальная доля участия банков присутствует при работе с аккредитивом (предоставление бенефициару платежного обязательства, реализуемого при выполнении последним основных условий, содержащихся в аккредитиве).

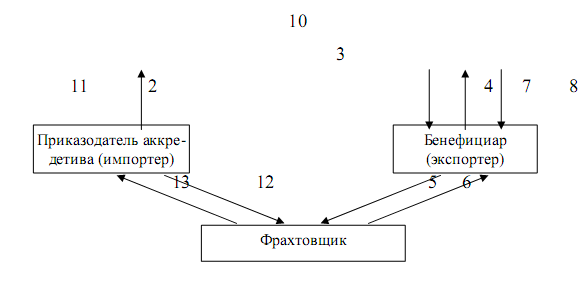

Дифференциация доли участия банков в осуществлении форм международных расчетов ведет к дифференциации обеспечения платежа для экспортера, являющимся минимальным при банковском переводе за отгруженные товары и максимальным при аккредитиве, который физически выступает денежной гарантией оплаты отгруженного товара банку, открывающему аккредитив. Аккредитив, используемый в расчетах по внешнеторговым сделкам, представляет собой банковское обязательство, в силу которого банк-эмитент (открывающий аккредитив), действуя по приказу (поручению) и на основании инструкции своего клиента (импортера), должен произвести платеж третьему лицу (экспортеру-бенефициару) или оплатить либо акцептовать тратты, выставленные этим лицом, или дать полномочия другому банку осуществить такой платеж или оплатить, акцептовать либо негоциировать (купить или учесть) тратты против предусмотренных документов, если соблюдены все условия договора. Как видно, аккредитив открывается по указанию импортера в его банке (банк-эмитент). Условия снятия денег с аккредитива сообщаются банку экспортера. В каждом аккредитиве указываются срок его действия, сумма, перечень документов, представляемых для платежа по аккредитиву и перевода их в банк экспортера. При проведении международных расчетов могут открываться такие виды аккредитивов, как покрытые (депонированные) и непокрытые (гарантированные), а также отзывные и безотзывные. Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка продавца товара (исполняющий банк) на отдельный балансовый счет. При установлении между банками корреспондентских отношений в исполняющем банке может открываться непокрытый (гарантированный) аккредитив путем предоставления банку права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента. Аккредитивная форма платежа требует самого активного участия банков в осуществлении расчетов. Под документальным аккредитивом понимается любой договор, в силу которого банк-эмитент (банк, выставивший аккредитив), действуя по просьбе и в соответствии с указаниями импортера (приказодателя), берет на себя обязательство произвести платеж третьему лицу (бенефициару) либо, чтобы такой платеж был произведен или такие тратты или акцептованы другим банком против обусловленных документов и в соответствии с оговоренными условиями. Расчеты аккредитивами применяются в случаях установления данной формы расчетов договором, систематической задержки платежей (независимо от ее длительности), когда поставщик переводит покупателя на эту форму расчетов. Механизм совершения сделки при расчетах документальным аккредитивом представлена на рис. 1.

Рис. 1. Последовательность операций при расчетах документарным аккредитивом.

Содержание операций при расчетах документарным аккредитивом состоит в следующем: 1 – экспортер и импортер заключают контакт, предметом котором является поставка некоего товара и в котором оговорено, что расчеты по сделке будут проведены через аккредитив (здесь должны быть оговорены и наиболее существенные условия аккредитива); 2 – импортер дает своему банку поручение открыть аккредитив; 3 – банк, открывающий аккредитив 9банк-эмитент), пересылает своему банку-корреспонденту в стране экспортера; 4 – банк авизует аккредитив бенефициару (экспортеру); 5 – экспортер отправляет товар; 6 – экспортер получает отгрузочные документы на фрахтовщика; 7 – экспортер предоставляет предусмотренные аккредитивом документы авизующему банку; 8 – авизующий банк проверяет документы в плане их соответствия с условиями аккредитива и если он уполномочен осуществлять выплату и условия аккредитива выполнены, то выплачивает эквивалент суммы по документам бенефициару; 9 – авизующий банк пересылает документы банку, открывающему аккредитив; 10 – сумма, выплаченная бенефициару, фигурирует в расчетах между банком-плательщиком и банком-эмитентом (если банк, открывающий аккредитив, при получении документов обнаружит несоответствие условиям аккредитива, он вправе обратить, а это внимание банка-плательщика и отказать ему в так называемом рамбурсе); 11 – банк-эмитент передает документы импортеру и одновременно дебетует н эквивалент суммы по документам; 12 – импортер использует документы для получения товара; 13 – импортер получает право на товар. В расчетах применяют два вида аккредитива, к которым относятся документальные (товарные) аккредитивы при расчетах за товары и услуги при предоставлении обусловленных в аккредитиве документов, а также денежные (циркулярные) аккредитивы, выплата с которых обусловлена предоставлением коммерческих документов. Данная форма международных расчетов является надежным обеспечение платежа. К тому же, бенефициар под залог аккредитива может получить банковский кредит. Однако это наиболее сложная форма, связанная с жесткими требованиями к оформлению документов. К недостаткам данной формы международных расчетов также можно отнести определенные задержки прохождения документов через банк, высокую цену аккредитива. Это связано с тем, что для банка данная форма расчетов связана со значительной процедурной работой, соответственно, комиссия, взимаемая по аккредитиву, выше, чем по другим способам платежей. Инкассо представляет собой банковскую операцию, посредством которой банк по поручению клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные товары (оказанные услуги) и зачисляет эти средства на счет клиента в банке. Существует простое инкассо, при котором для получения платежа предъявляются только такие платежные документы, как векселя, чеки, квитанции, а также документальное инкассо, когда инкассируются платежные документы, сопровождаемые торговой документацией, и инкассируются торговые документы без инкассации платежной документации. В основе инкассовой формы расчетов лежит договоренность экспортера со своим банком, предусматривающая его обязательство передавать товарораспорядительную документацию импортеру только при условии выплаты последним стоимости отгруженного товара либо договоренность об этом с банком, расположенным в стране импортера. В рамках этого соглашения существуют два типа сделок: «платеж против документов» и «акцепт против документов». Передача банком документов импортеру производится после их оплаты или акцепта. Инкассовая форма расчетов по сравнению с аккредитивной более выгодна для импортера и менее выгодна для экспортера. Привлекательность инкассовой формы расчетов для импортера определяется тем, что банковская комиссия и другие сборы при осуществлении этой формы значительно ниже. Организации-экспортеры могут прибегать к инкассовой форме расчетов в случаях, когда эта форма расчетов на принципах взаимности обычно практикуется во взаимной торговле с их иностранными контрагентами либо предусмотрена межправительственными или межбанковскими соглашениями. Применение инкассовой формы расчетов не исключает право экспортера требовать от импортера дополнительных гарантий, обеспечивающих интересы экспортера.

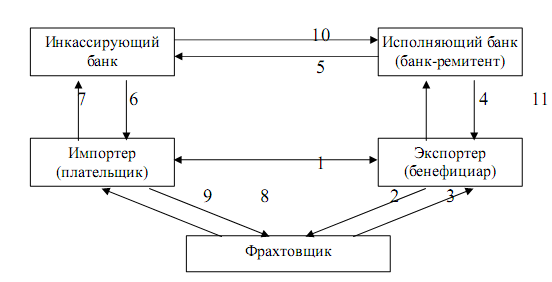

Совершение инкассовой сделки показано на рис. 2.

Рис. 2. Последовательность операций при инкассовой сделке.

Последовательность операций при совершении инкассовой сделки состоит в следующем: 1 – экспортер и импортер заключают контракт, предметом которого является поставка товара и в котором оговорено, что расчеты по сделке будут проведены через инкассо; 2 – экспортер отправляет товар; 3 – экспортер получает отгрузочные документы от фрахтовщика; 4 – экспортер представляет документы банку-ремитенту на инкассо; 5 – банк-ремитент проверяет документы на их соответствие условиям инкассо и пересылает документы инкассирующему банку; 6 – инкассирующий банк сообщает импортеру о прибытии документов (о наличии инкассо); 7 – импортер в оговоренные сроки в инкассовом поручении сроки оплачивает указанную сумму и получает в инкассируемом банке предназначенные ему документы; 8 – импортер предъявляет документы для получения товара; 9 – импортер получает товар; 10 – инкассирующий банк выплачивает денежную сумму на инкассо банка-исполнителя; 11 – банк-исполнитель перечисляет деньги на инкассо экспортера. Инкассо является наиболее приемлемой формой расчета в том случае, когда экспортер и импортер знают друг друга недостаточно хорошо и не могут оценить надежность партнера. Импортеру документы дают некоторую гарантию того, что он получит товар того качества и в том количестве, которые оговорены между партнерами по сделке. Экспортер может потребовать оплату по предоставлении документов, т. е. получения товара импортером. Это является немаловажным обстоятельством при дальних перевозках или длительном прохождении таможенных формальностей. Недостатком инкассовой формы расчетов является большая продолжительность во времени прохождения документов через банки (до 1 месяца), возможность отказа импортера оплатить представленные документы, а также отсутствие иногда разрешения на перевод валюты за границу. Это приводит к тому, что экспортер несет расходы, связанные с хранением груза. Выходом из такого положения является продажа третьему лицу или его транспортировка обратно в страну.

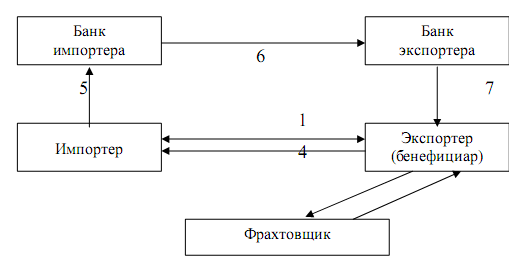

Банковские переводы осуществляются с помощью поручений, адресуемых одним банком другому, а также посредством банковских чеков или иных платежных документов. Платежное поручение представляет собой приказ банка, адресованный своему корреспонденту, о выплате определенной суммы денег по просьбе и за счет перевододателя иностранному получателю (бенефициару) с указанием способа возмещения банку плательщика выплаченной им суммы. Платежные поручения направляются банками друг другу почтой, по телеграфу (телефаксу) либо с применением иных способов телекоммуникационной связи, потому что, как правило, это бывают разовые сделки или иного рода единовременные платежи. Расчеты посредством банковского перевода осуществляются поэтапно (рис. 3).

Рис. 3. Расчеты с использованием банковского перевода.

Последовательность операций при использовании банковского перевода состоит в следующем: 1 – подписание контакта; 2 – отгрузка товара; 3 – документы передаются от фрахтовщика экспортеру; 4 – документы передаются от экспортера импортеру (с этого момента импортер вступает во владение товаром); 5 – импортер представляет в свой банк поручение (заявление) на перевод; 6 – банк импортера осуществляет перевод валюты в банк экспортера, направляя ему платежное поручение по почте или телеграфу; 7 – банк экспортера проверяет подлинность платежного поручения и зачисляет экспортную выручку бенефициару перевода – экспортеру. Такая форма расчетов используется как по экспортным, так и по импортным операциям. Для осуществления банковского перевода клиент банка должен иметь на балансовом счете необходимую для перевода сумму плюс комиссионные расходы, уплачиваемые банку. Клиент предоставляет в банк заявление на банковский перевод. Достоинством этой формы расчетов являются простота, скорость, невысокая стоимость. Однако она имеет существенные недостатки, связанные с наличием риска одного из контрагентов при ее применении. Чаще всего эта форма расчетов используется в сочетании с другими. [3, с.506]

Заключение

В данной работе рассмотрена актуальная тема расчетных отношений в международном экономическом обороте. На первом этапе описаны валютные отношения. На международных валюты рынках за базу для установления официального курса евро к национальным валютам стран СНГ принимался курс евро к доллару США. Рассмотрены международные расчеты. Основными посредниками в международных расчетах являются банки, обеспечивающие межгосударственное движение денежных клиентов-посредниов внешнеэкономической деятельности. Подавляющая часть международных платежей производится в порядке безналичных расчетов.

Более подробно мы остановились на характеристике основных форм международных расчетов. Формы расчетов: документарный аккредитив, документарное инкассо, банковский перевод. Документарный аккредитив — обязательство банка, открывшего аккредитив (банка-эмитента) по просьбе своего клиента-приказодателя (импортера), производить платежи в пользу экспортера (бенефициара) против документов, указанных в аккредитиве. Инкассо — банковская операция, посредством которой банк по поручению клиента получает платеж от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в банке. Аккредитив — это соглашение, в силу которого банк обязуется по просьбе клиента произвести оплату документов третьему лицу (бенефициару, в пользу которого открыт аккредитив) или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов. Банковский перевод представляет собой поручение одного банка другому выплатить переводополучателю опр. сумму. В международных расчетах банки зачастую выполняют переводы по поручению своих клиентов. Определили плюсы и минусы каждого из рассмотренных расчетов. Так, при расчетах аккредитивом выгода для экспортера состоит в том, что банк платит указанную в аккредитиве сумму, независимо от покупателя, покупатель не может задержать оплату ни под каким предлогом, покупатель может обжаловать товары, но он должен это сделать отдельно от аккредитива, который дает экспортеру более весомое договорное положение по сделке, при аккредитиве устраняются задержки, которые могут произойти в посылаемых переводах банка, платежи по аккредитиву обычно производятся быстрее. Выгода для импортера состоит в том, что, открывая аккредитив, импортер подтверждает свое прочное финансовое положение и может добиться более благоприятных платежных условий, товары будут поставлены в соответствии с условиями поставки, сформулированными в аккредитиве, покупатель получает достаточно быстро документы, которые он затребовал, покупатель может быть уверен, что он заплатит лишь в том случае, если документы совпадают во всех отношениях с условиями аккредитива. Инкассовая же форма расчетов по сравнению с аккредитивной более выгодна для импортера и менее выгодна для экспортера. Привлекательность инкассовой формы расчетов для импортера определяется тем, что банковская комиссия и другие сборы при осуществлении этой формы значительно ниже. Организации-экспортеры могут прибегать к инкассовой форме расчетов в случаях, когда эта форма расчетов на принципах взаимности обычно практикуется во взаимной торговле с их иностранными контрагентами либо предусмотрена межправительственными или межбанковскими соглашениями. Применение инкассовой формы расчетов не исключает право экспортера требовать от импортера дополнительных гарантий, обеспечивающих интересы экспортера.

Достоинством формы расчетов с использованием банковского перевода являются простота, скорость, невысокая стоимость. Однако она имеет существенные недостатки, связанные с наличием риска одного из контрагентов при ее применении. И чаще всего эта форма расчетов используется в сочетании с другими.

Список литературы

Г.Н. Бычкова. Деньги, кредит, банки: уч-к, 2004. – 219 с.

Долан Э.Д. Деньги, банковское дело и денежно-кредитная политика. СПб.: Санкт-Петербург оркестр, 1994. – 493 с.

С.В. Соколова. Учебник. Финансы, деньги, кредит. 2000. – 507 с.

Свиридов О.Ю. Деньги, кредит, банки. Серия «Учебники, учебные пособия». – Ростов-на-Дону: «Феникс», 2001. – 448 с.

Свиридов О.Ю. Деньги, кредит, банки: Экспресс-справочник для студентов вузов. – М.%ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. - 288 с.

Тарасов В.Н. Деньги, кредит, банки: Курс лекций. – Мн.: ООО «Мисанта», 1997. – 342 с.

Тарасов В.Н. Деньги, кредит, банки: Курс лекций. – Мн.: «Мисанта», 2003. – 512 с.