Современные тенденции мирового хозяйства

2

СОДЕРЖАНИЕ

Введение

1. Мировая экономика на современном этапе

1.1. Глобализация мировой экономики и финансы

1.2. Основные показатели развития мировой экономики в 2007-2008 гг.

2. Россия в мировой экономике

2.1. Динамика развития российской экономики в 2000-2006 гг.

2.2. Анализ конкурентоспособности России в мировой экономике

Заключение

Библиографический список

Приложения

ВВЕДЕНИЕ

Актуальность избранной темы связана с общими проблемами глобализации мировой экономики, а также с тем фактом, что в современной глобальной экономике сильные позиции какой-либо страны или группы стран на товарно-сырьевых рынках или отдельных рынках готовой продукции, в том числе машиностроения, металлообработки или авиационно-космической техники, не дает автоматического контроля над мировыми финансовыми рынками, а именно эти рынки в последние годы формировали инвестиционный климат в большинстве стран, предопределяя, в конечном счете, и конкурентные позиции различных стран в производстве полуфабрикатов и большинства видов готовой продукции. При таких обстоятельствах необходимо еще раз внимательно проанализировать структуру экономики России и возможности ее рыночной конкурентоспособности с тем, чтобы определить дальнейшие тенденции экономического развития страны и ее роль в мировой экономике.

Цель настоящего исследования – на основе анализа показателей развития мировой экономики на современном этапе, а также анализа конкурентоспособности России на мировых рынках, определить тенденции развития мирового хозяйства и дальнейшего участия России в мировой экономике. Объект исследования – мировая экономика. Предмет исследования – современные тенденции мирового хозяйства. Задачи исследования следующие:

- рассмотреть значение глобализации на развитие мировой экономики и финансов;

- проанализировать основные показатели развития мировой экономики в 2007-2008 гг. и показать влияние мирового финансового кризиса на экономическое развитие различных стран;

- изучить динамика развития российской экономики в 2000-2006 гг.;

- охарактеризовать участие России в мировой экономике и провести анализ ее конкурентоспособности на мировых рынках.

При исследовании использовались различные методы. К ним можно отнести социально-экономические, аналитические методы и методы системного анализа.

Теоретической базой для данного исследования послужили монографии и журнальные статьи отечественных ученых-экономистов и учебные пособия по мировой экономике. Кроме того, в работе были использованы аналитические обзоры и информационные статьи из Интернета.

Структура работы предполагает наличие в ней введения, двух глав, разбитых на подглавы, заключения, списка использованных источников и двух приложений.

1. Мировая экономика на современном этапе

1.1 Глобализация мировой экономики и финансы

Если рассматривать закономерности мировой экономики на протяжении всей истории развития человечества, то можно отметить, что поступательное, прогрессивное развитие при одновременном неравномерном развитии государств - основной закон мировой экономики. Неравномерность развития проявляется во времени, в неравномерности развития отдельных отраслей и производств, в территориальной неравномерности – по регионам и по странам. История свидетельствует, как одни государства со временем теряют свою мощь, исчезают (например, Римская империя), а другие - наоборот, возникают и набирают силу (например, США с XVIII в.). И в настоящее время темпы экономического роста одних государств снижаются, а других - повышаются, что подтверждает неравномерность экономического развития стран мира. Неравномерность развития мировой экономики по временному критерию можно разделить на циклическую и нециклическую. «Цикличность как регулярно повторяющиеся за определенный период времени колебания в движении общественного производства наряду с прогрессивным, поступательным развитием характеризует устойчивые закономерности мирового развития» [5, c. 47].

Глобализация - одна из наиболее обсуждаемых проблем в современных работах по экономике, политологии, международным отношениям и другим дисциплинам. Одновременно она остается одной из наиболее дискуссионных проблем, по которым подходы и оценки различных исследователей значительно отличаются. Существуют различные точки зрения относительно сути данного явления. «В одних исследованиях акцент делается на экономических аспектах глобализации, формировании фактически единого мирового рынка товаров и услуг, в других - на формировании единого информационного пространства, в третьих - на развитии единых поведенченских стандартов, основанных на развитии сети быстрою питания по типу Макдональдс, использовании стандартных компьютерных программ и т.п.»[3, c.24]. Многообразные задачи, которые она ставит, государства не могут успешно решать только собственными силами. Все это самым непосредственным и очевидным образом свидетельствует о необходимости укрепления многостороннего сотрудничества. Французский исследователь Б. Бади [3, c. 24] отмечает наличие трех измерений глобализации: 1) глобализация как постоянно идущий исторический процесс; 2) глобализация как гомогенизация и универсализация; 3) глобализация как «размывание» национальных границ. В целом можно сказать, что глобализация охватывает различные сферы, но везде она, так или иначе, затрагивает человека. Нагляднее всего развитие процессов глобализации проявляется в экономических и технологических областях. В последние годы происходит формирование глобальной системы производства, в которой, по словам лауреата Нобелевской премии Милтона Фридмана, становится возможным «производить продукт где угодно, используя ресурсы откуда угодно компаниями, расположенными в любой точке земного шара, для продажи повсюду» [1, c. 11].

Рассматривая финансовые аспекты влияния глобализации на группы развитых, развивающихся и переходных стран, а также на отдельные национальные экономики, нельзя не коснуться очень содержательной книги М. Тэтчер «Искусство управления государством. Стратегия для меняющегося мира», где большой интерес представляют рассуждения автора о глобализации, об интеграции, о свободной торговле и других мирохозяйственных проблемах. Отметим, что именно возглавляемое М. Тэтчер правительство и администрация Р. Рейгана совершили поворот к монетаристской политике. Премьер-министр М. Тэтчер проводила дерегулирование, снижение налогов, приватизацию, что сопровождалось, как она пишет, «отменой валютного контроля и снижением тарифов» [6, c. 492] на международном уровне. Это дало мощный импульс глобализации экономики и финансов. В последние десятилетия, особенно это проявилось в 1990-е гг., главной движущей силой интернационализации мировой экономики стали международные финансы, развитие которых опережает рост мирового производства и экспорта. Именно встречные потоки прямых инвестиций, диверсификация, расширение и интеграция международных финансовых рынков вывели мировую экономику на качественно новый уровень интернационализации - глобализацию и делают ее все более глобализирующейся в планетарном масштабе. Финансовая глобализация, как качественно новая тенденция развития, выявилась в 1970-е гг., когда объем международной ликвидности и несбалансированность текущих платежей резко возросли. Это произошло в результате отмены золотодевизного стандарта и фиксированных валютных курсов, нефтяных «шоков» и многократного увеличения мировых цен на нефть, накопления «нефтедолларов» и пополнения евровалютных ресурсов, расширения международного банковского кредитования и эмиссии ценных бумаг на международных рынках.

Показателем уровня развития глобализации финансов может служить капитал, функционирующий за пределами стран происхождения в объеме накопленных иностранных активов. В состав иностранных активов включаются прямые и портфельные инвестиции (акции и долговые ценные бумаги), требования по банковским ссудам и займам, по межгосударственным кредитам и т.п. К началу нового столетия объем функционирующего за рубежом капитала сравнялся с мировым валовым продуктом. «В 2001 г. иностранные активы в развитых странах составили почти 28 трлн. долл.; в развивающихся и переходных странах в объеме долговых обязательств перед частными кредиторами и прямых иностранных инвестиций, по нашей оценке, они равнялись 2,5-3,0 трлн. долл.» [26]. «В 2007 г. мировой объем прямых иностранных инвестиций достиг рекордного максимума в $1,8 млрд., что на 30% больше показателя 2006 г.» [22].

1.2 Основные показатели развития мировой экономики в 2007-2008 гг.

Впервые с начала 2000-х годов мир столкнулся с кризисом, который способен повлиять на направления и темпы экономического роста. Финансовые неурядицы, связанные с кризисом на рынке низкокачественных ипотечных кредитов (sub>prime) в США, наложились на «обострение накопившихся в мировом хозяйстве диспропорций, усиление геополитической напряженности и взлет мировых цен на промышленное и продовольственное сырье и энергоносители»[15, c. 69]. Господствовавшая в предшествующий «период эйфории» вера в то, что доходность капиталов может постоянно возрастать, а финансовые инновации обеспечивают наилучшее размещение мировых сбережений, способствовала формированию финансовых и иных «пузырей». Масштабные сбережения азиатских стран вкладывались в американскую финансовую систему, что питало рост американской экономики.

Мировой финансовый и кредитный кризис, случившийся во второй половине 2007 г., произошел, когда этого никто не ожидал. Даже трудности с кредитами sub>prime в США на первых порах не вызывали опасений, что это затронет мировую экономику и финансы. По оценке МВФ, «общие потери финансовых учреждений от нынешнего кризиса составили триллион долларов, из них более половины связаны с кредитами sub>-prime» [20]. Эта оценка совпадает с величиной снижения общей капитализации банков на мировых биржах. По данным Thomson Financial, подразделения Thomson Corporation, являющегося ведущим поставщиком информации и технологических решений для мирового финансового сообщества, «в период со второго квартала 2007 г. по первый квартал 2008 г. включительно снижение биржевой капитализации банков составило 1143 млрд. долл.» [19]. Если бы банки не получили своевременную помощь, могла бы начаться серия их обвалов, что вызвало бы длительную рецессию мировой экономики, подобную «великой депрессии» 1929 г. Благодаря принятым мерам - таким, как операции по вливанию ликвидности на межбанковский рынок со стороны центральных банков и организация спасения наиболее пострадавших банков, например, Bear Stearns в США и Northern Rock в Великобритании - мировая экономика, хотя и не без определенных трудностей, имеет шанс справиться с нынешним финансовым кризисом. Однако «помимо спасения банков необходимы также меры макроэкономического характера, в том числе в области бюджетной и валютной политики» [8, c. 35]. С целью стимулирования экономического роста и избежания рецессии Федеральная резервная система (ФРС) США осуществила ряд снижений официальных процентных ставок рефинансирования. Что касается удержания обменного курса доллара от дальнейшего падения, то это во многом зависит от политики других стран - ЕС, Китая и др. Повышение мировых цен на нефть и промышленное и продовольственное сырье усилило не только финансовый риск, но и опасность роста инфляционного давления. С начала 2000-х гг. в ряде развивающихся стран покупательная способность населения уменьшалась, раздавались требования компенсировать это падение. В эпоху глобализации стало ясно: безудержный рост потребления в одних странах означает повышение уровня потребительских цен для всех, а подорожание предметов первой необходимости усугубляет неравенство и сводит почти на нет усилия по борьбе с бедностью, предпринимавшиеся в последние годы. В экономически развитых странах снижение покупательной способности населения, конечно, не привело к голоду, однако вызвало беспокойство у центральных банков, опасавшихся требований повышения заработной платы, что могло развязать инфляционную спираль. Финансово-банковский кризис изменяет облик мировой экономики. Эксперты [10;9] рассматривают сценарий, в соответствии с которым кризис sub>prime и его главные последствия в основном концентрируются в США. В этих условиях политика США, нацеленная на оживление экономического роста, позволит избежать глубокой рецессии, а доллар прекратит обесцениваться и обеспечит подъем американской экономики. Хотя Европа также испытала негативные последствия кризиса sub>prime, реальная сфера экономики ЕС почти не была им затронута. Что касается стран с развивающимися рынками, их экономика сохраняет динамизм. «В целом, в соответствии с данным сценарием, мировая экономика теряет более 1,5 процентного пункта роста: в 2007 г. темпы роста составили 4,8%, в 2008 г. они снизятся до 4,1% и в 2009 г. – до 4%» [9](табл. 1).

Таблица 1.

Темпы роста объема ВВП в 2007-2009 гг. (в %)

|

Доля в мировом ВВП |

Темпы роста ВВП |

|||

|

2007 |

2008 |

2009 |

||

|

Зона евро |

16,5 |

2,6 |

2,0 |

2,2 |

|

ЕС – 15 |

20,6 |

2,7 |

1,9 |

2,1 |

|

12 новых членов ЕС |

2,7 |

6,1 |

5,2 |

4,9 |

|

ЕС – 27 |

23,3 |

3,0 |

2,3 |

2,4 |

|

Европа |

24,1 |

3,1 |

2,3 |

2,4 |

|

США |

21,8 |

2,2 |

1,2 |

1,5 |

|

Промышленно развитые страны |

56,3 |

2,5 |

1,7 |

1,9 |

|

Россия |

3,2 |

8,1 |

7,5 |

6,4 |

|

Другие страны СНГ |

1,3 |

8,5 |

7,4 |

6,7 |

|

Китай |

11,0 |

11,4 |

10,2 |

10,0 |

|

Другие страны Азии |

13,2 |

7,3 |

6,9 |

6,8 |

|

Латинская Америка |

7,7 |

5,0 |

4,1 |

3,4 |

|

Африка |

3,4 |

6,2 |

6,5 |

6,7 |

|

Средний Восток |

2,8 |

5,8 |

6,0 |

6,2 |

Как представляется, США всеми силами должны избегать катастрофического варианта развития ситуации, проводя соответствующую экономическую политику и расширяя экспорт, чему в немалой степени способствует низкий обменный курс доллара. Встает вопрос: могут ли другие страны пострадать от трудностей, испытываемых экономикой США, занимающих первое место в мире по объему ВВП? Конечно, влияние США на партнеров осуществляется по многим каналам, особенно посредством внешней торговли, и сказывается на темпах роста. Но это влияние не на всех одинаково и со временем изменяется. Так, страны с развивающимися экономиками уже в меньшей степени, чем прежде, зависят от американского рынка сбыта. Например, доля китайского экспорта, направляемого в США, с 2001 г. снижается и в 2007 г. составила 20%, так как Китай стал ориентироваться на рынки Европы и развивающихся стран [7, c. 18]. Та же тенденция наблюдается и в других государствах, диверсифицирующих географическую структуру своего экспорта. Доля США в экспорте России не превышает 5%. Подобная диверсификация экспорта стран с развивающимися рынками смягчает влияние США на темпы роста их экономики. Вместе с тем многие страны страдают от повышения мировых цен на нефть, промышленное и продовольственное сырье. С другой стороны, растут доходы стран-экспортеров нефти и сырья, что может способствовать переориентации их производства на удовлетворение внутреннего спроса. Это в первую очередь относится к России, где доходы от экспорта нефти достигают 20% ВВП. Благодаря этому страна довольно быстро улучшила свое финансовое положение после кризиса 1998 г. Определенные выгоды получило и российское население, уровень жизни которого повысился. Экономический рост в странах Азии (кроме Китая) сохранится на довольно высоком уровне, хотя и несколько замедлится, составив 6,8% в 2008 г. и 6,7% в 2009 г. В гораздо большей степени снизятся темпы роста стран Латинской Америки – с 4,1% в 2007 г. до 3,4% в 2009 г. Среднегодовые темпы роста стран Восточной Европы сохранятся в 2008-2009 гг. на уровне 5%; в 12 странах - новых членах ЕС темпы составят 5,2% в 2008 г. и 4,9% в 2009 г.; в странах СНГ (кроме России), соответственно, – 7,4% и 6,7%; в России - 7,5% и 6,4% [22]. Что касается стран Западной Европы, в том числе зоны евро, то они, по выражению авторов прогноза, «сгибаются, но не ломаются». Расстройство мировой финансовой системы, повышение обменного курса евро и усиление инфляционного давления несколько ухудшили экономические результаты в конце 2007 г. Среднегодовые темпы роста зоны евро, снизившись с 2,6% в 2007 г. до 2,0% в 2008 г., должны повыситься до 2,2% в 2009 г. Европейский центральный банк проводит довольно жесткую денежно-кредитную политику, которая не позволяет банкам вовлекать недостаточно платежеспособные слои населения в спекулятивную игру с ипотечными кредитами, как это происходило в США.

2. Россия в мировой экономике

2.1 Динамика развития российской экономики в 2000-2006 гг.

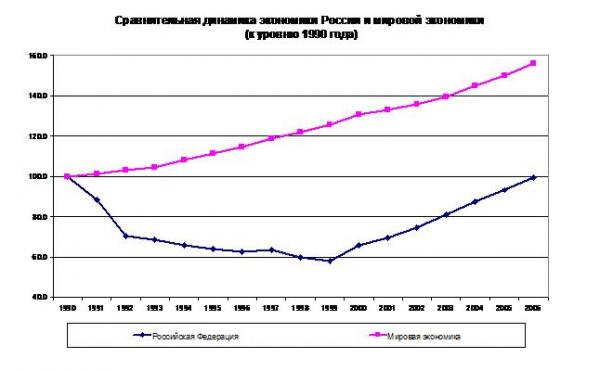

Один из ключевых вопросов современной экономической ситуации состоит в объяснении причин и факторов высокой динамики российской экономики в 2000-2006 гг. Отметим, что результаты, достигнутые российской экономикой за последние 8 лет, впечатляют: рост ВВП на 68%, промышленного производства на 73%, инвестиций на 123% (рис. 1 в Приложении 1). Однако объективно - это в лучшем случае повторение результата 1990 г., т.е. результата восемнадцатилетней давности. Между тем остальной мир все эти 18 лет не стоял на месте. Даже развитые страны, темпы роста которых относительно невысоки, продемонстрировали рост не менее чем на 60%. Этот накопленный разрыв - один из главных вызовов современной российской экономике. Ликвидация этого разрыва - одна из важнейших задач, стоящих перед нашим государством в рамках долгосрочной стратегии развития. Общепризнано, что важнейшим фактором роста в этот период явилась благоприятная конъюнктура мировых цен на нефть. Другой значимый внешний фактор - динамичный рост мировой экономики. В то же время вопрос состоит в том, объясняют ли эти факторы большую часть экономической динамики или же их совокупное воздействие достаточно ограничено. Результаты факторного анализа [18] показывают, что рост экспорта, вызванный благоприятной внешней конъюнктурой, обеспечивал 4 и более процентных пункта прироста в 2002-2004 гг. (табл. 2). Но уже в 2005 г. вклад экспорта в экономический рост значительно снизился. Снижение роли экспорта в экономическом росте в 2005-2006 гг. было отчасти компенсировано увеличением вклада потребительского и инвестиционного спроса.

Таблица 2.

Разложение по факторам (элементам) конечного спроса

приростов ВВП в 2000-2006 гг.

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

|

|

Прирост ВВП за год (в процентах) |

10,0 |

5,0 |

4,3 |

7,3 |

7,2 |

6,4 |

6,7 |

|

Вклады факторов (процентных пунктов) |

|||||||

|

Потребление домашних хозяйств |

3,6 |

4,7 |

4,5 |

4,9 |

5,7 |

6,3 |

7,5 |

|

Госпотребление |

0,4 |

-0,2 |

0,5 |

-0,2 |

0,3 |

0,4 |

0,9 |

|

Накопление основного капитала |

3,1 |

1,9 |

0,6 |

2,3 |

2,1 |

2,0 |

2,7 |

|

Прирост запасов |

5,8 |

0,9 |

-1,1 |

0,9 |

1,5 |

1,4 |

0,9 |

|

Экспорт |

2.1 |

1.0 |

3.8 |

4.9 |

3.9 |

2.2 |

2.3 |

|

Импорт |

-5,0 |

-3,3 |

-4,0 |

-5,4 |

-6,4 |

-5,9 |

-7,7 |

|

Сумма вкладов факторов в прирост ВВП |

10,0 |

5,0 |

4,3 |

7,3 |

7,2 |

6,4 |

6,7 |

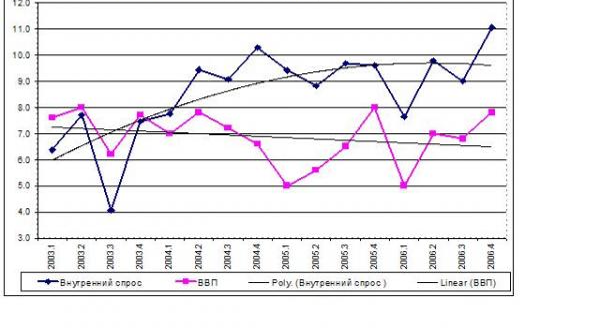

Что касается внутреннего спроса и вопроса, сможет ли он и в дальнейшем компенсировать относительное ухудшение внешнеэкономической конъюнктуры, каковы в принципе основные тенденции и каковы возможности российской экономики по ускорению экономического роста, то приходится констатировать, что «базовые тренды и соотношения, связанные с формированием конечного спроса и определяющие в итоге динамику ВВП, имеют понижательный характер» [18]. Динамика экспорта в связи с ограниченными возможностями сырьевых отраслей существенно замедлилась и, при сохранении структуры экспорта, эта тенденция может только усилиться. Потребление населения демонстрировало в последние годы чрезвычайно высокую и даже ускоряющуюся динамику. В то же время эта динамика в значительной степени опиралась, во-первых, на дополнительные доходы экономики связанные с благоприятной внешнеэкономической конъюнктурой, а во-вторых, на бурное развитие системы потребительского кредитования. Позитивное воздействие этих факторов на динамику потребления и экономический рост в среднесрочной и долгосрочной перспективе в существенной мере утрачивается. Несмотря на определенный рост инвестиций, в последние годы доля накопления в ВВП остается на достаточно низком уровне - порядка 18%. Сохранение такой нормы накопления в условиях неизбежного роста капиталоемкости означает неизбежное замедление экономического роста. Государственное потребление, как в силу проводимой финансовой политики, так и вследствие замедления роста доходов бюджета, не в состоянии выполнить роль акселератора экономической динамики. Опережающий (по сравнению с динамикой производства) рост импорта является наиболее мощным негативным фактором экономической динамики в среднесрочной и долгосрочной перспективе. Таким образом, высокая и даже ускоряющаяся динамика внутреннего спроса сигнализирует о том, что экономика стремится расти гораздо быстрее - на уровне 10-11% в год, однако ей это не удается. Достаточно интенсивный внутренний спрос последних лет не может трансформироваться в адекватную динамику внутреннего производства (рис. 2 в Приложении 1) именно в силу чрезмерно быстрорастущего импорта.

Помимо рассмотренных выше макротенденций, действующих в сторону снижения потенциальной экономической динамики, существуют также целый ряд значимых барьеров и ограничений, без преодоления которых невозможно конструктивное решение стоящих перед обществом проблем. К их числу относятся: 1) отсутствие эффективной системы перелива капитала, не позволяющее в условиях избытка финансовых ресурсов профинансировать развитие обрабатывающей промышленности; 2) низкая заработная плата в производственной сфере экономики, препятствующая росту эффективности производства и распространению инноваций; 3) общее технологическое отставание российской экономики, не позволяющее обеспечивать должную конкурентоспособность продукции и услуг. Прогнозно-аналити-ческие исследования, в том числе и «Долгосрочный прогноз развития экономики России на 2007-2030 гг.», показывают, что совокупное понижательное воздействие макроструктурных факторов, определяющих трендовую динамику со сторон конечного спроса, достаточно значимо и оценивается нами на долгосрочную перспективу в 1,5-2,3 процентных пункта снижения темпов роста ВВП по сравнению с достигнутым в настоящее время уровнем (6,7%). Эта общая оценка включает: 1) 0,2-0,4 процентных пункта вследствие замедления сырьевого экспорта; 2) 0,5-0,8 процентных пункта как результат замедления динамики мировых цен на сырьевые ресурсы; 3) 0,3-0,5 процентных пункта вследствие замедления динамики потребительского кредитования; 4) 0,5-0,6 процентных пункта как следствие опережающего роста импорта. Таким образом, в рамках данного сценария неизбежно на интервале 2007-2030 гг. постепенное снижение темпов экономического роста до 4,4-5,2% в год. При такой динамике роста возможности решения актуальных социально-экономических задач становятся весьма ограниченными. В результате масштабы разрывов в экономике России - по дифференциации доходов, по уровню экономического развития регионов, по технологическому состоянию различных секторов экономики - останутся практически неизменными. Это означает, что задачи развития в рамках данного сценария решены быть не могут. Следует подчеркнуть, что принятая здесь гипотеза возможного негативного воздействия опережающего роста импорта на динамику ВВП является весьма умеренной. В действительности в последние полтора-два года наблюдается значительное увеличение эластичности импорта по темпу укрепления рубля. Это приводит к тому, что даже при замедляющемся укреплении рубля импорт ускоряется. Между тем ускорение импорта по отношению к динамике ВВП на 1 процентный пункт эквивалентно снижению темпа роста ВВП на 0,3 процентных пункта.

Таким образом, приведенная выше вероятная оценка экономической динамики в рамках инерционного варианта развития отражает, скорее, верхний диапазон инерции. Нижняя граница диапазона инерции оценивается нами в 3.5-4.0% роста ВВП к концу прогнозного периода.

2.2 Анализ конкурентоспособности России в мировой экономике

Несмотря на заметный экономический рост последних 8-10 лет, низкая конкурентоспособность России на мировых рынках остается одной из серьезнейших проблем российской экономики. По данным всемирного экономического форума [22], по уровню конкурентоспособности Россия в 2007 г. находилась на 58 месте в мире (из 131 страны). В этом отношении наша страна уступала Турции (53 место), Индии (48 место) и Китаю (34 место), опережая только Бразилию (72 место). Анализ показателей глобальной конкурентоспособности России и некоторых зарубежных стран (табл. 3) показывает, что при недостаточно высокой общей конкурентоспособности Россия отличается еще более низкой конкурентоспособностью бизнеса.

Таблица 3.

Сравнительные показатели глобальной конкурентоспособности России и некоторых зарубежных стран

|

Россия |

Турция |

Бразилия |

Индия |

Китай |

|

|

Индекс глобальной конкурентоспособности, в том числе |

58 |

53 |

72 |

48 |

34 |

|

Макроэкономическая стабильность |

37 |

83 |

126 |

108 |

7 |

|

Инфраструктура |

66 |

59 |

78 |

67 |

52 |

|

Здравоохранение и образование |

60 |

77 |

84 |

101 |

61 |

|

Институты |

116 |

55 |

104 |

48 |

77 |

|

Эффективность финансового рынка |

109 |

61 |

73 |

37 |

58 |

|

Эффективность бизнеса |

88 |

41 |

39 |

39 |

57 |

|

Инновации |

57 |

53 |

44 |

28 |

38 |

Из табл. 3 видно, что, выигрывая в показателях макроэкономической стабильности, Россия существенно отстает от ведущих развивающихся стран по показателям развития институтов, эффективности бизнеса и инновациям. Высокая макроэкономическая стабильность, таким образом, может и не обеспечивать эффективность бизнеса, также как и общую высокую конкурентоспособность страны. Глобальная конкурентоспособность ассоциируется, прежде всего, с деятельностью крупных, как правило, транснациональных корпораций. В России даже ведущие компании, несмотря на их видимый рост в последние годы, все еще значительно отстают не только от западных корпораций (как по объемам оборота, так и по капитализации), но и от ведущих компаний развивающихся стран. Например, крупнейшая российская нефтедобывающая компания «ЛУКойл» отстает по объемам продаж от американской «Эксон-Мобил» в 7 раз и от ведущей бразильской нефтяной корпорации «Petrobras» - в 1,5 раза. Российская металлургическая компания «Северсталь» отстает от «ArcelorMittal» из Люксембурга в 8 раз и от бразильской «Vale» - в 2 раза. В химической промышленности российский «Уралкалий» отстает от германской BASF в 100 раз и от Саудовской «Saudi Basic Industries» - в 27 раз. Российский Сбербанк уступает американской «Citygroup» в 11 раз, а китайской ICBC - в 2,5 раза [14, c. 46-48].

Низкая конкурентоспособность России обусловлена, прежде всего, отставанием по уровню и темпам роста производительности труда, поскольку концентрация производственной и инвестиционной активности наблюдается в секторах со средним и низким технологическим укладом, использующим сравнительно малоквалифицированную рабочую силу. Особенно это заметно, если сравнивать между собой отдельные близкие по объемам оборота российские и зарубежные компании, в том числе из развивающихся стран. По расчетам В. Кондратьева [13, c. 15-16], по причине гораздо большей численности занятых российский «Газпром» более чем в 10 раз отстает от норвежской нефтегазовой компании «StatoilHydro». Ведущая частная нефтедобывающая компания России «ЛУКойл» имеет в четыре раза меньшую выработку на одного занятого, чем государственная бразильская нефтедобывающая компания «Petrobras». Российская «Северсталь» по производительности в 4 раза уступает китайской «Shanghai Baosteel Group Corporation», в 7 раз - бразильской «Gerdau S.A.» и почти в 20 раз – японской «Nippon Steel». В химической промышленности уже упоминавшийся «Уралкалий» в 30 раз менее производителен, чем саудовская компания SABIC. Российский лидер автомобилестроения «Автоваз» почти в 10 раз уступает индийской автомобилестроительной корпорации «Mahindra & Mahindra». Даже в такой «рыночной» сфере экономики, как финансы, наши компании серьезно проигрывают: российский Сбербанк в 2,5 раза менее эффективен, чем китайский Bank of China, и почти в 10 раз - чем бразильский Banco do Brasil. При втрое меньших объемах оборота в Сбербанке работает 240 тыс. чел., в то время как в бразильском банке - 83 тыс. чел.

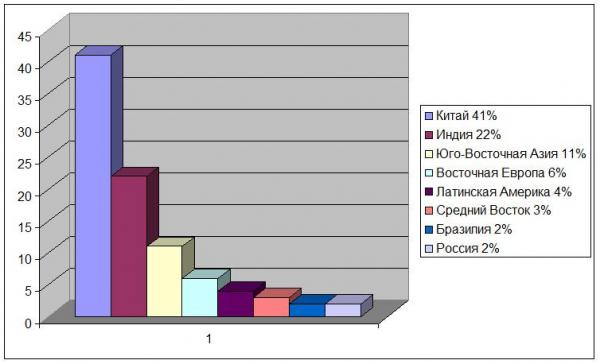

По мнению руководителей ведущих корпораций развитых стран, опрошенных международной консалтинговой компанией «McKinsey» [21], наибольшую опасность в смысле международной конкуренции в ближайшие годы будут представлять компании из Китая и Индии (рис. в Приложении 2). Лишь 2% из 1350 опрошенных рассматривают российские компании как угрозу для своих конкурентных позиций, в то время как в китайских компаниях такую угрозу видит 41%, в компаниях Индии - 22%. Одна из причин заключается в том, что в списке крупнейших мировых лидеров по версии журнала «Forbes» [23] российские компании представлены в наименьшем числе: их всего 29, в то время как бразильских - 35, индийских - 47, китайских - 54. Кроме того, отраслевая принадлежность компаний развивающихся стран более диверсифицирована. Российские компании представлены в основном нефтегазовым и металлургическим секторами (соответственно 10 и 7 компаний), в то время как Бразилия в рейтинге «Forbes» имеет семь инфраструктурных компаний, Индия - шесть телекоммуникационных, Китай - девять транспортных и еще шесть, работающих в торговле, строительстве, производстве инвестиционных товаров. Даже самая крупная из российских корпораций, ОАО «Газпром», занимает в рейтинге только 64-е место, уступая китайской «Sinopec» (20-е место) и бразильской «Petrobras» (55-е место).

Российские компании пока слабо представлены в списках ТНК развивающихся стран. Крупнейшая российская ТНК «ЛУКойл» с объемом зарубежных активов на уровне 8 млрд. долл. занимала лишь 7-е место, в несколько раз уступая малайзийской государственной нефтяной компании «Petronas» (26 млрд. долл. зарубежных активов). Российские компании обладают, как правило, низкоэффективными зарубежными активами. Так, у компании «ЛУКойл» коэффициент эффективности активов составляет всего 0,6, в то время как у малайзийской «Petronas» - 6,4, у индийской «Oil and Natural Gas Corporation» - 1,3. Эффективность приобретенных зарубежных активов у «Норильского никеля» составляет 0,8, а у бразильской добывающей корпорации «Companhia Vale de Rio Doce» - 1,9. У российских машиностроительной компании ОМЗ и металлургической «Мечел» этот показатель вообще запредельно низкий, стремящийся к нулю. Эффективность активов других зарубежных металлургических и машиностроительных компаний также значительно выше, чем российских. И это не удивительно. Например, «Северсталь» недавно приобрела ряд заводов в США («Esmark» за 1,24 млрд. долл. и «WCI Steel» за 140 млн. долл.). По данным журнала «Эксперт», с приобретением этих активов доля зарубежной составляющей в «Северстали» достигнет 60% [16, c. 30]. Однако зарубежные заводы имеют огромную долговую нагрузку и отличаются почти полным отсутствием прибыли. Это означает, что убыточные американские активы фактически будут дотироваться за счет прибыльных российских предприятий, поддерживая на плаву весь холдинг в целом. Аналогичная ситуация и в других российских компаниях, приобретающих за рубежом сомнительные с точки зрения эффективности активы.

В отличие от развитых и ряда развивающихся стран, Россия не только испытывает недостаток эффективных крупных компаний мирового уровня, но еще больше страдает от отсутствия растущих, перспективных компаний в новых высокотехнологичных отраслях. Согласно международной классификации «технологичности» отраслей (по показателю отношения НИОКР к условно-чистой продукции), они подразделяются на: 1) высокотехнологичные: авиакосмическая, фармацевтика, производство вычислительной техники и средств связи, производство медицинских инструментов; 2) относительно высокотехнологичные: автомобильная, электротехническая, химическая, общее машиностроение; 3) относительно низкотехнологичные: судостроение, производство пластмасс, нефтепереработка, металлургия и металлообработка; 4) низкотехнологичные: прочая обрабатывающая промышленность, деревообработка, пищевая, легкая и текстильная. В табл. 4. представлена разбивка российских компаний в соответствии с такой классификацией [13, c. 17].

Таблица 4.

Уровень технологической интенсивности отраслей и российских компаний обрабатывающей промышленности

|

Отрасль |

НИОКР/условно чистая продукция |

Число компаний и их капитализация, млрд. долл. |

|

1 |

2 |

3 |

|

Высокотехнологичные, в т.ч.: |

23,9 |

7 (5,4) |

|

авиакосмическая |

29,1 |

3 (1,6) |

|

фармацевтика |

22,3 |

2 (2,5) |

|

вычислительная техника и офисное оборудование |

25,8 |

1 (0,2) |

Продолж. таблл.4.

|

1 |

2 |

3 |

|

медицинское оборудование и инструмент |

24,6 |

нет |

|

оборудование средств связи |

17,9 |

1 (1,1) |

|

Относительно высокотехнологичные, в т.ч.: |

9,1 |

21 (29,5) |

|

электротехническая |

13,3 |

2 (1,8) |

|

автомобильная |

9,1 |

7 (12,4) |

|

химия |

8,3 |

9 (14,4) |

|

общее машиностроение |

5,8 |

3 (0,9) |

|

Относительно низкотехнологичные, в т.ч.: |

2,3 |

21 (118,5) |

|

судостроение |

3,1 |

нет |

|

производство пластмасс и резинотехническая |

2,7 |

нет |

|

нефтепереработка |

1,9 |

2 (1,2) |

|

металлургия и металлообработка |

1,6 |

19 (117,3) |

|

Низкотехнологичные, в т.ч.: |

1,0 |

7 (15,1) |

|

прочая обрабатывающая промышленность |

1,3 |

2 (1,1) |

|

пищевая |

1,1 |

5 (14,0) |

|

деревообработка |

1,0 |

нет |

|

текстильная, легкая |

0,8 |

нет |

|

Обрабатывающая промышленность в среднем |

56 (168,5) |

На основе анализа табл. 4 можно сделать вывод, что к высокотехнологичному сектору в России относятся лишь 7 компаний из 56, и на них приходится только 3% всей корпоративной капитализации страны. Зато на относительно низкотехнологичные секторы промышленности, прежде всего металлургию и металлообработку, приходится 50% всех компаний и почти 80% капитализации. Более того, в ближайшей и среднесрочной перспективе не ожидается появления новых высокотехнологичных компаний. Достаточно взглянуть на долгосрочные (до 2020 г.) инвестиционные планы ведущих российских корпораций, чтобы убедиться в этом. Таким образом, государственное вмешательство оказывает позитивное воздействие на благосостояние потребителей. Вхождение новой компании на рынок приводит к повышению конкуренции. Доходы уже существующих на рынке компаний снижаются, но общее благосостояние потребителей возрастает. Необходимость государственного вмешательства обусловлена также неэффективным фондовым рынком и несовершенством рыночной информации. Одной из важнейших задач российской экономики становится завершение процесса формирования полноценного корпоративного сектора во всех ее сегментах и создание компаний нового типа, способных конкурировать с ведущими мировыми производителями.

Заключение

В мировой экономике, как и в любой другой области социальной жизни, сквозь хаос и нагромождение случайностей проявляются закономерности развития. Общее направление изменений мировой политики и мировой экономики представляет собой результат сложнейшего переплетения разнородных и разнонаправленных действий и интересов, среди которых выделяются исторические тенденции объективного характера. От того, как Россия сможет адаптироваться к этим изменениям, зависит ее будущее, роль и место в мире. Безусловно, в мире есть немало стран, оценка которых нередко зависит от субъективных факторов и может изменяться в зависимости от времени. Это положение неприменимо к потенциалу России, размеры, территория, многообразие климатических зон и ландшафта, а также населения на протяжении большей части ХХ в. неизменно получали самые высокие оценки со стороны практически всех мировых экспертов. Россия является самой большой страной в мире, занимая одну восьмую часть всей суши (более 17 млн. кв. км); протяженность ее сухопутных границ составляет почти 20 тыс. км, а береговая линия достигает почти 38 тыс. км. Одиннадцать часовых поясов проходят по территории России с востока на запад. Имея в своей основе население с европейскими традициями, Россия представляет собой единственное в своем роде евразийское государство, занимающее значительную часть территории как Европы, так и Азии. Своеобразное расположение России дает стране потенциальную возможность играть активную роль в этих двух частях света.

В настоящей контрольной работе был рассмотрены современные тенденции развития мирового хозяйства, включая экономический потенциал России. Анализ места России в мировом сельскохозяйственном и промышленном производстве говорит о том, что и в настоящее время возможность постепенного превращения страны в аграрно-сырьевой и топливо-энергетический придаток промышленно развитых стран Запада отнюдь не снят с повестки дня. Равноправным членом мирового экономического сообщества страна может стать только тогда, когда она сумеет в полной мере раскрыть свой экономический потенциал, размеры, формы и методы использования которого будут сопоставимы с аналогичными характеристиками потенциала наиболее развитых стран мира.

Библиографический список

Основной

Глобализация: человеческое измерение: Учебное пособие. – М.: РОССПЭН, 2005.

Мировая экономика: Учеб. пособ./Под ред. И.П. Николаевой. – М.: ЮНИТИ-ДАНА, 2003.

Многомерная глобализация: новые горизонты, вызовы и угрозы. – М., 2006.

Нартов Н.А. Геополитика: Учебник. – М.: ЮНИТИ, 2005.

Ойкен В. Основные принципы экономической политики. - М.: Универс, 2005.

Тэтчер М. Искусство управления государством. Стратегия для меняющегося мира/Пер. с англ. - М.: Альпина Паблишер, 2004.

Дополнительный

Бергер Я.М. Инновационные перспективы Китая//Проблемы современной экономики. 2008. № 1. С. 15-19.

Григорьев Л., Салихов М. Финансовый кризис-2008: вхождение в мировую рецессию//Вопросы экономики. 2008. № 12. С. 30-35.

Ершов М. Кризис 2008 года: «момент истины» для глобальной экономики и новые возможности для России//Вопросы экономики. 2008. № 12. С. 5-12.

Зубченко Л. Финансовый кризис и перспективы России//Проблемы современной экономики. 2008. № 3. С. 20-25.

Иностранные инвестиционные фонды в России: слагаемые успеха и факторы риска// Обзор экономики России. 2008. Вып. 1. – М., 2008. С. 121-127.

Институт региональной политики//Российская газета. 2008. 12 февраля.

Кондратьев В. Конкурентоспособность российских корпораций на глобальных рынках// Проблемы современной экономики. 2007. № 4. С. 14-18.

Люхто К., Юмппонен Я. Международная деятельность российских корпораций - направленная экспансия российского бизнеса//Обзор экономики России. 2008. I. С. 45-49.

Маслов О. Мировой кризис начала ХХI века в высказываниях современников//Вопросы экономики. 2007. № 12. С. 66-71.

Эксперт. № 21, 26 мая - 1 июня 2008 г., стр. 30.

Интернетресурсы

Концепции развития российской экономики до 2020 г.// http://www.economy.gov.ru (сайт Минэкономразвития).

Долгосрочный прогноз развития экономики России на 2007-2030 гг.: Доклад Института народнохозяйственного прогнозирования Российской Академии Наук // http://www.ecfor.ru/ (сайт (ИНП РАН).

Материалы сайта Интерфакс// http://www.interfax.ru/

Материалы сайта МВФ в России// http://www.un.org/russian

Материалы с сайта «McKinsey»// http://www.mckinsey.com

Потоки прямых иностранных инвестиций в мире за 2008 г.: Обзор Конференции ООН по торговле и развитию (ЮНКТАД)// http://www.naco.ru/news/2008-09-24.html

Forbes // http://www. Forbes.com

The Global Competitiveness Report 2007 – 2008.

World Economic Forum, Geneva, Switzerland, 2007 Palgrave Macmillan, N 4, 2007//http://www.weforum.org

World Economic Outlook //http://www.vesmirbooks.ru

Приложение 1.

Рис. 1. Сравнительная динамика экономики России и мировой экономики к уровню 1990 г.

Рис. 2. Тем прироста внутреннего спроса и ВВП, %

( к соответствующему кварталу предыдущего года)

Приложение 2.

Главные конкуренты в глазах руководителей ведущих корпораций развитых стран (в % от числа опрошенных)

Источник: Competition from China. McKinsey Quarterly. April 2008